公務員の資産形成を考えるとき、共済貯金の利息とNISAの利回りのどちらを重視すべきか悩む方は多いです。

安定性を重視するか、将来の増え方を重視するかで選択は大きく変わります。

個人的には、絶対にNISA重視で良いと思っていますが、考え方や置かれている状況は人それぞれなので、この記事で2つの制度の違いを理解して判断されてください。

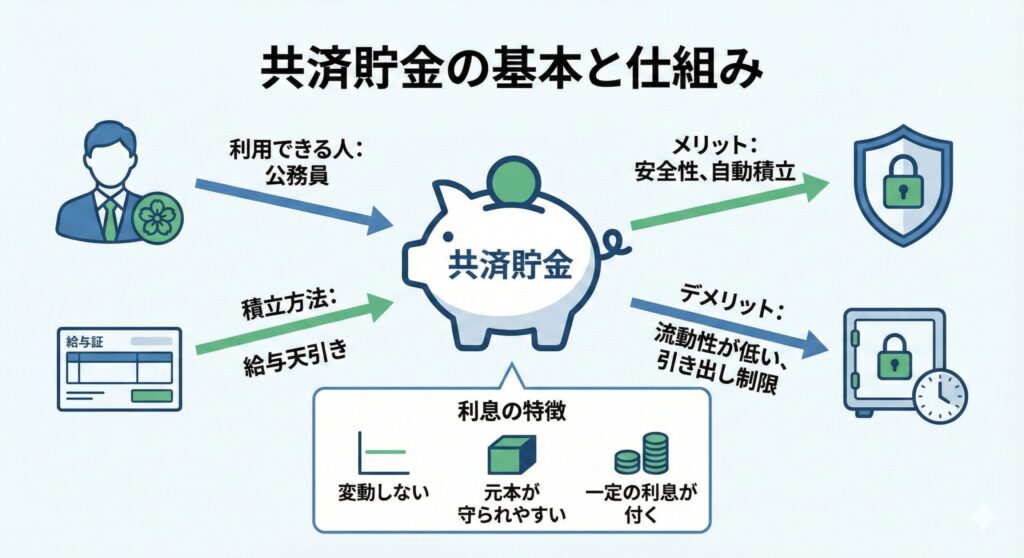

まずは基本となる共済貯金の仕組みを正しく理解し、自分に合った判断ができる土台を作りましょう。

共済貯金とは?公務員が知っておきたい仕組みと利息の基本

共済貯金は、公務員が加入する各共済組合ごとに用意されている貯蓄制度です。

毎月の給与や賞与から自動的に積み立てられる仕組みが特徴で、銀行預金と同じように元本が守られやすく、利息が付くため、資産形成の第一歩として選ばれることが多いです。

ただし、引き出しや使い勝手には独自のルールがあり、銀行預金とまったく同じ感覚で使えるわけではありません。

利息の水準や流動性を理解せずに預けると、後から不便さを感じるケースもあります。

共済貯金は公務員のみが利用できる福利厚生の貯蓄制度である

共済貯金の基本情報

- 利用できる人:各共済組合の組合員(原則として公務員等)

- 積立方法:給与天引きで自動積立

- 特徴:所属する共済組合によって制度内容・利率・引き出し条件が異なる

民間企業の社員や自営業者は利用できないため、共済組合員にとっては貴重な専用制度と言えます。

給与天引きで積み立てられるため、意識しなくても自然に貯蓄が進みやすい点は大きなメリットです。

貯金が苦手な人でも、半強制的に資産を積み上げられる仕組みとして活用されています。

共済貯金の利息は銀行預金と似た仕組みで決まっている

共済貯金の利息は、基本的に銀行の普通預金や定期預金と同じく、あらかじめ定められた利率に基づいて計算されます。

利息の特徴

| 項目 | 内容 |

|---|---|

| 変動性 | 投資商品のように価格が変動しない |

| 安全性 | 元本割れの心配がほぼない |

| 増え方 | 預けた金額に対して一定の利息が付く |

そのため、安全性を重視する人に向いています。

ただし、近年は低金利環境の影響を受け、利息だけで大きく資産を増やすことは難しくなっています。

銀行預金のようにATMで自由に引き出せるわけではない

共済貯金は銀行預金とは異なり、ATMでいつでも引き出せる仕組みではありません。

引き出しの注意点

- 引き出しには申請が必要

- 実際に現金を受け取るまでに時間がかかる場合がある

- 急な出費が発生した際に、すぐに使えるお金としては不向き

そのため、生活費や緊急資金とは分けて管理する意識が重要になります。

流動性が低いため資金の預け先には注意が必要

共済貯金は安全性が高い一方で、流動性が低い点が大きなデメリットです。

必要なときにすぐ引き出せない資金を多く預けすぎると、家計が圧迫される可能性があります。

特に、引っ越しや車の購入など、大きな支出を予定している場合は注意が必要です。

共済貯金は「当面使わないお金」を置く場所として位置づけることが、賢い使い方と言えます。

NISA(新NISA)の利回りと利息との根本的な違い

NISA(新NISA制度)の利回りを理解するには、共済貯金の利息との違いを最初に押さえることが大切です。

共済貯金とNISAの根本的な違い

| 項目 | 共済貯金 | NISA |

|---|---|---|

| 増え方 | 預けたお金に一定の利息が付く | 投資による運用益で資産が増える |

| 安定性 | 元本が守られる | 価格変動がある |

| リスク | ほぼなし | 元本割れの可能性あり |

ここを誤解したまま比較すると、「思っていたのと違う」と感じやすくなるため注意が必要です。

NISAは利息ではなく運用益で資産が増える制度

NISAは、投資信託や株式などに投資し、その成果として得られる運用益で資産が増える制度です。

銀行預金や共済貯金のように、預けただけで決まった利息が付くわけではありません。

NISAの概要(2024年以降の新NISA)

| 項目 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資上限 | 120万円 | 240万円 |

| 対象商品 | 金融庁が選定した投資信託 | 上場株式・投資信託等 |

| 非課税保有期間 | 無期限 | 無期限 |

| 非課税保有限度額 | 1,800万円(うち成長投資枠は1,200万円まで) |

運用益の特徴

- 運用がうまくいけば利回りは高くなる

- 成果は市場環境によって変動する

- 経済成長の恩恵を受けられる可能性がある

NISAは、つみたて投資枠で長期・積立・分散投資を行うこともできれば、成長投資枠で個別株やアクティブファンドに投資することもできます。

公務員の資産形成では、まずはつみたて投資枠から始めるのがおすすめです。

この点が、利息収入を前提とした貯蓄制度との最も大きな違いです。

価格変動があり銀行預金や共済貯金とは性質が異なる

NISAで購入する投資信託は、日々価格が変動します。そのため、評価額が一時的に元本を下回ることもあり、共済貯金のような安定性はありません。

一方で、経済成長の恩恵を受けられれば、利息では得られないリターンを期待できます。

安全性よりも成長性を重視する仕組みである点を理解しておくことが重要です。

売却はできるが即日で現金化できる制度ではない

NISAは必要に応じて売却できますが、売却自体は可能でも、実際に現金が口座に入金されるまでには時間がかかります。

現金化までの流れ

- 売却注文を出す

- 約定(売買成立)

- 受渡日(目安:2〜5営業日程度、金融機関・商品により異なる)

- 口座に入金

銀行預金のように、その場で引き出せるわけではありません。

急な出費への対応力という点では、共済貯金や預金に劣ります。

生活防衛資金とは別枠で運用することが前提となる制度です。

長期の資産形成を目的として設計された制度である

NISAは、短期間で利益を出すことを目的とした制度ではありません。

長期・積立・分散を前提に、時間を味方につけて資産を増やす設計になっています。

NISAが長期運用に向いている理由

- 運用期間が長くなるほど、価格変動の影響が平均化される

- 複利効果が働きやすい

- 経済成長の恩恵を受けやすい

- 非課税保有期間が無期限なので、長期でじっくり資産を育てられる

老後資金や将来使う予定のお金づくりに向いている制度と言えるでしょう

NISAをスタートしたい方はこちらのリンクからどうぞ。

\ 顧客満足度3年連続1位! /

共済貯金とNISAはどっちが得?利息と利回りの比較ポイント

共済貯金とNISAを比べるとき、「安全かどうか」だけで判断してしまう人は少なくありません。

しかし本当に大切なのは、同じ条件で積み立てた場合に、将来どれくらいの差が生まれるのかという視点です。

利息と利回りは性質が異なるため、正しい比較方法を知ることで見え方が大きく変わります。

ここでは、公務員が判断するうえで押さえておきたい比較の考え方を整理します。

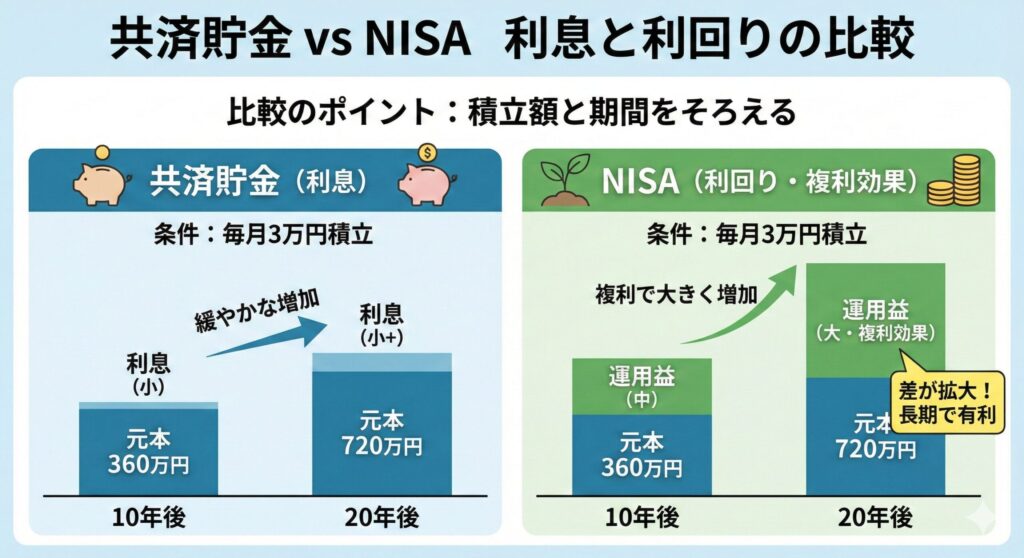

積立額と運用期間をそろえて比較することが重要である

共済貯金とNISAを比較する際は、毎月の積立額と運用期間を必ずそろえる必要があります。

条件が異なるままでは、どちらが有利か正しく判断できません。

比較条件の例

| 条件 | 10年間の場合 | 20年間の場合 |

|---|---|---|

| 毎月の積立額 | 3万円 | 3万円 |

| 積立総額 | 360万円 | 720万円 |

| 結果 | 利息・利回りで差が出る | 差がさらに拡大 |

同じ金額・同じ期間で比べて初めて、利息と利回りの差が明確になります。

共済貯金は利息が低く資産増加には限界がある

共済貯金は元本割れの心配がほぼなく、安心して預けられる点が魅力です。

ただし、現在の低金利環境では利息はごくわずかで、大きな資産増加は期待しにくいのが実情です。

長期間積み立てても、増える金額は緩やかになります。「減らない安心感」を重視する人向けの選択肢と言えるでしょう。

NISAは利回り次第で将来の資産額に差がつく

NISAは運用次第で利回りが変わるため、将来の資産額に大きな差が生まれます。

年率数%の利回りでも、長期間積み立てることで複利効果が働きます。

複利効果のイメージ

- 年率3%で20年運用:元本720万円→約980万円

- 年率5%で20年運用:元本720万円→約1,230万円

共済貯金では得られないスピードで資産が増える可能性がある点が大きな特徴です。

一方で、短期的な価格変動を受け入れる覚悟も必要になります。

10年以上の長期ではNISAが有利になりやすい

一般に、長期・積立・分散を前提に株式等へ投資した場合、運用期間が長くなるほど短期的な価格変動の影響が平均化され、短期投資よりブレが小さくなる傾向があります。

ただし、NISAはあくまで非課税の制度(器)であり、成果は投資対象や相場環境に左右されます。

将来の利益を保証するものではありません。

長期運用のメリット

- 時間をかけることで価格変動の影響がならされやすい

- 複利効果が大きく働く可能性がある

- 経済成長の恩恵を受けやすくなる傾向がある

老後資金や将来使う予定のお金など、すぐに使わない資金ほど相性が良くなります。

長期目線で考えることが、どちらを選ぶかの大きな判断基準になります。

NISAをスタートしたい方はこちらのリンクからどうぞ。

\ 顧客満足度3年連続1位! /

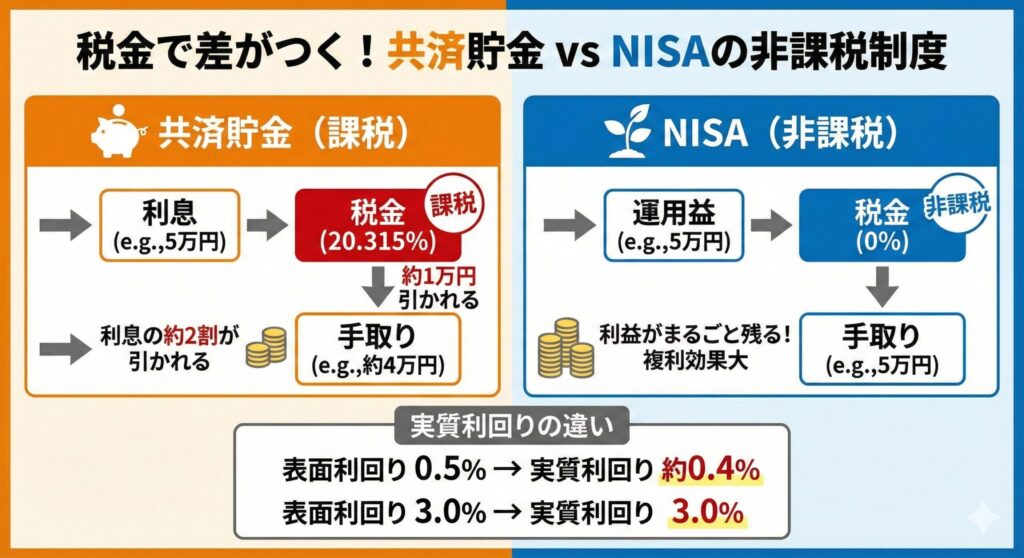

税金で差がつく!共済貯金の利息とNISAの非課税制度

共済貯金とNISAを比較する際、見落とされがちなのが「税金」の違いです。

表面上の利息や利回りだけを見ると大きな差がないように感じても、税引き後の手取りで見ると結果は変わってきます。

特に長期間積み立てる場合、税制の違いは資産額に大きな影響を与えます。

ここでは、公務員が知っておくべき税金面のポイントを整理します。

共済貯金の利息には税金が課税される

共済貯金で受け取る利息には、銀行預金と同様に約20.315%の税金(所得税・復興特別所得税・住民税による源泉分離課税)がかかります。

税金の影響

| 利息 | 税金(20.315%) | 手取り |

|---|---|---|

| 1万円 | 約2,032円 | 約7,968円 |

| 5万円 | 約10,158円 | 約39,842円 |

| 10万円 | 約20,315円 | 約79,685円 |

利率が低い中で税金が引かれるため、実際に増えたと実感できる金額はさらに小さくなりがちです。

安全性は高いものの、税引き後の増え方には限界がある点を理解しておく必要があります。

NISAの運用益は非課税で受け取れる

NISAの大きな特徴は、運用によって得られた利益が非課税で受け取れる点です。

通常、投資で得た利益には税金がかかりますが、NISAではそれが免除されます。

非課税のメリット

- 利益がそのまま手元に残る

- 同じ利回りでも実質的な増え方は大きくなる

- 再投資による複利効果が最大化される

この非課税制度こそが、NISAが長期運用に向いている理由の一つです。

税引き後で比較すると実質的な利回りに差が生じる

共済貯金とNISAを正しく比較するには、必ず税引き後の数字で考えることが重要です。

税引き後の実質利回り比較例

| 商品 | 表面利回り | 税金 | 実質利回り |

|---|---|---|---|

| 共済貯金 | 0.5% | 約20% | 約0.4% |

| NISA | 3.0% | 0% | 3.0% |

共済貯金は利息が出ても税金が差し引かれる一方、NISAは利益をそのまま受け取れます。

その結果、表面上は小さな差でも、実質的な利回りには明確な違いが生まれます。

資産形成を目的とするなら、この差は無視できません。

運用期間が長いほど非課税メリットは大きくなる

非課税のメリットは、運用期間が長くなるほど効果を発揮します。

NISAでは、利益に税金がかからない分、複利効果がそのまま積み重なります。

長期運用での非課税効果

- 10年運用:非課税メリット数万円〜数十万円

- 20年運用:非課税メリット数十万円〜百万円以上

10年、20年と時間をかけることで、税制の違いが最終的な資産額に大きく反映されます。

長期的な視点で見ると、非課税制度は非常に強力な武器になると言えるでしょう。

NISAをスタートしたい方はこちらのリンクからどうぞ。

\ 顧客満足度3年連続1位! /

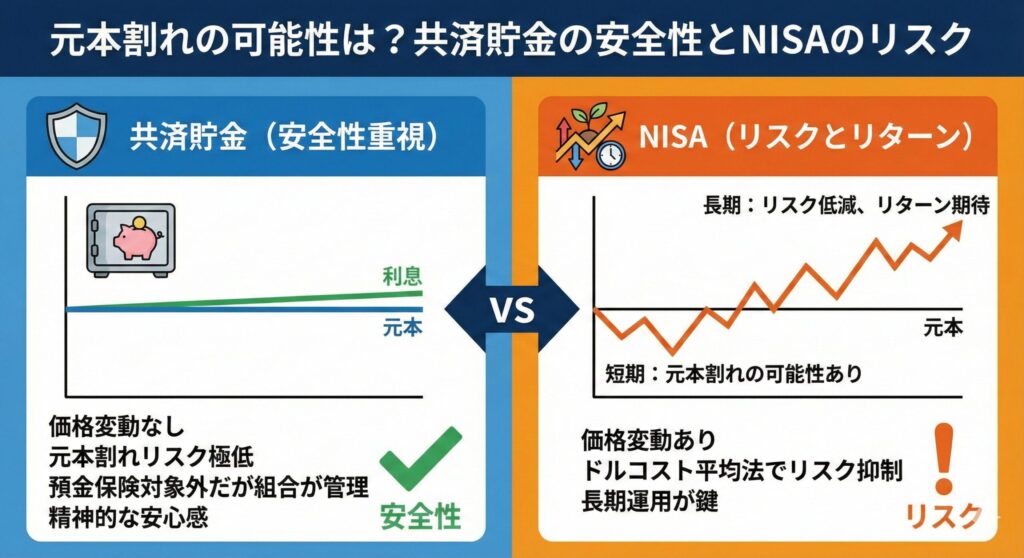

元本割れの可能性は?共済貯金の安全性とNISAのリスク

資産運用を考えるうえで、多くの公務員が最も気にするのが「元本割れするかどうか」です。

共済貯金とNISAは、この点で性質が大きく異なります。

どちらが優れているかではなく、リスクの種類と大きさを正しく理解することが重要です。

ここでは、安全性とリスクの違いを整理して見ていきましょう。

共済貯金は元本割れのリスクが極めて低い

共済貯金は価格変動の影響を受けないため、日々の評価損は生じません。

ただし、預金保険制度(ペイオフ)の対象外であり、安全性の説明は「銀行預金と同一」とは言えません。

共済貯金の安全性について

- 価格変動がないため評価額が下がらない

- ただし預金保険(ペイオフ)の対象外

- 最終的な安全性は各共済組合の規程・運用状況に依存

- 詳細は所属する共済組合の案内で確認することが重要

そのため、確実に守りたいお金や、精神的な安心感を重視する人に向いています。

一方で、安全性が高い分、資産が大きく増えることは期待しにくい点も理解しておく必要があります。

NISAは短期では元本割れの可能性がある

NISAは投資商品を通じて運用するため、短期的には元本割れする可能性があります。

元本割れのリスク

| 期間 | リスクの程度 |

|---|---|

| 短期(1〜3年) | 高い(相場次第で大きく変動) |

| 中期(5〜10年) | 中程度(変動は落ち着く傾向) |

| 長期(15年以上) | 低い(プラスに収束しやすい) |

相場の下落局面では、一時的に評価額が積立額を下回ることも珍しくありません。

この変動に不安を感じ、途中でやめてしまう人もいます。

短期間で結果を求めると、リスクが大きく感じられやすい制度です。

ドルコスト平均法により価格変動リスクを抑えやすい

NISAでは、毎月一定額を積み立てるドルコスト平均法が自然に活用されます。

ドルコスト平均法の効果

- 価格が高いとき:少ない口数を購入

- 価格が安いとき:多くの口数を購入

- 結果:取得単価が平準化される

この仕組みにより、一括投資に比べて価格変動リスクを抑えやすくなります。初心者でも続けやすい理由の一つです。

長期運用ではリスク以上にリターンを期待しやすい

運用期間を長く取ることで、NISAのリスクは相対的に小さくなる傾向があります。

短期の値動きに左右されにくくなり、経済成長の恩恵を受けやすくなる可能性があるためです。

ただし、長期運用でも元本割れのリスクはゼロではなく、投資対象や相場環境によって結果は変わります。

時間を味方につけられる人ほど、リスクを抑えながら資産形成を目指しやすいと言えるでしょう。

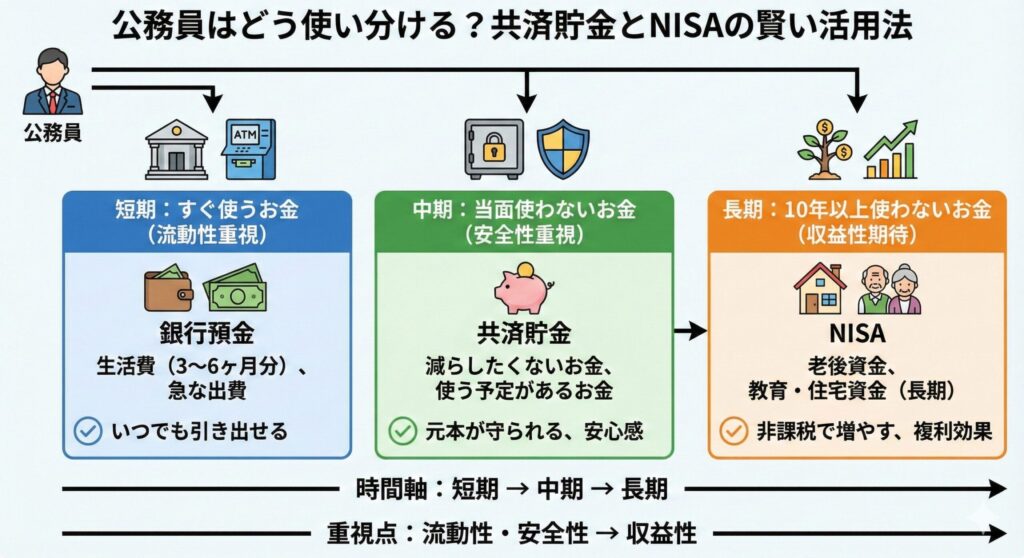

公務員はどう使い分ける?共済貯金とNISAの賢い活用法

共済貯金とNISAは、どちらか一方を選ぶものではなく、目的に応じて使い分けることが大切です。

公務員は収入が安定している分、資金の置き場所を整理することで資産形成を効率化しやすくなります。

安全性・流動性・将来の増え方を意識して役割分担を考えることがポイントです。

ここでは、実践しやすい考え方を紹介します。

すぐに使うお金は銀行預金で確保しておく

生活費や急な出費に備えるお金は、銀行預金で確保しておくのが基本です。

銀行預金で確保すべき資金

- 生活費の3〜6ヶ月分

- 医療費や家電の買い替え費用

- 冠婚葬祭などの急な出費

ATMですぐに引き出せる流動性は、共済貯金やNISAにはない大きな強みです。

まずは生活防衛資金を預金で用意することが、安心して資産運用を始める土台になります。

共済貯金は利便性が低く多額を預ける必要性は高くない

共済貯金は安全性が高い反面、引き出しの手間やスピード面で不便さがあります。

そのため、すぐに使う可能性があるお金を多額に預ける必要性は高くありません。

共済貯金の位置づけ

| 向いている資金 | 向いていない資金 |

|---|---|

| 当面使わない資金 | すぐ使う可能性がある資金 |

| 減らしたくない資金 | 大きく増やしたい資金 |

| 精神的安心を求める資金 | 流動性が必要な資金 |

安心感を得るための補助的な位置づけと考えると、バランスが取りやすくなります。

10年以上使わない資金はNISAで運用する

10年以上使う予定のない資金は、NISAでの運用と相性が良いです。

NISAに向いている資金

- 老後資金(20年以上先)

- 子どもの大学費用(10年以上先)

- マイホームの頭金(10年以上先)

長期であればあるほど、価格変動の影響が平均化され、利回りを期待しやすくなります。

時間を味方につける意識が、資産形成の結果を大きく左右します。

長期運用が可能な資金はNISAを優先する

長期間動かさなくてよい資金があるなら、NISAを優先する考え方がおすすめです。

NISAを優先すべき理由

- 非課税で運用益を受け取れる

- 共済貯金の利息よりも効率的に資産を増やせる

- 複利効果が最大化される

- インフレに対応しやすい

短期の値動きに一喜一憂せず、淡々と積み立てる姿勢が重要です。

公務員の安定収入は、長期運用を続けやすい大きな強みになります。

NISAをスタートしたい方はこちらのリンクからどうぞ。

\ 顧客満足度3年連続1位! /

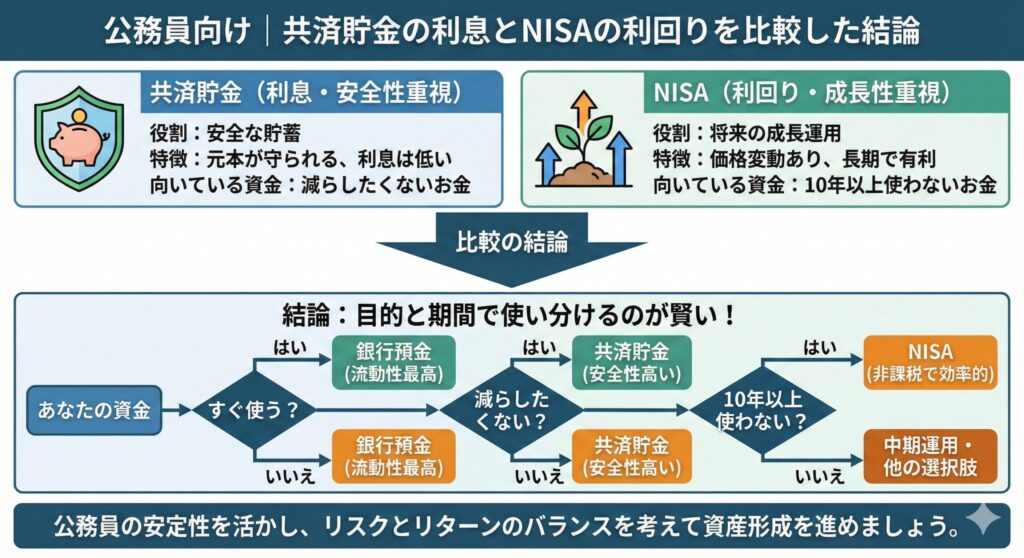

公務員向け|共済貯金の利息とNISAの利回りを比較した結論

共済貯金は安全性を重視した貯蓄、NISAは将来の成長を狙う運用と役割が明確に異なります。

利息と利回りを同じ土俵で比較すると、長期ではNISAが有利になりやすいことが分かります。

一方で、元本割れを避けたい資金まで無理に投資する必要はありません。

公務員という安定した立場を活かし、目的ごとに使い分けることが、後悔しない資産形成への近道です。

資金の使い分け早見表

| 目的・期間 | おすすめの預け先 | 理由 |

|---|---|---|

| すぐ使うお金 | 銀行預金 | 流動性が最も高い |

| 減らしたくないお金 | 共済貯金 | 安全性が高い |

| 10年以上使わないお金 | NISA | 非課税で効率的に増やせる |

| 老後資金 | NISA | 長期運用で複利効果が最大化 |

NISAをスタートしたい方はこちらのリンクからどうぞ。

\ 顧客満足度3年連続1位! /

コメント